2019-07-30 21:38:59

原标题:一文看懂可交债 来源:岳读债市

基本结论

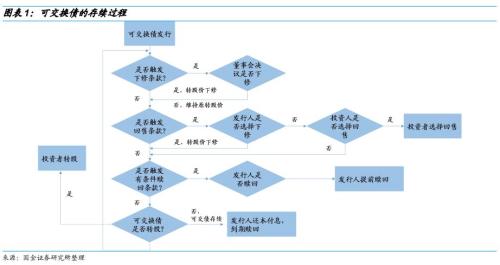

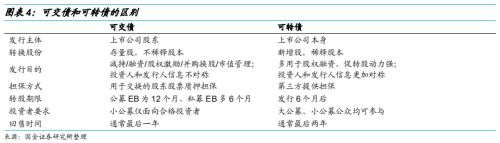

从三个维度厘清可交换债。可交换公司债券是指上市公司的股东依法发行, 在一定期限内依据约定的条件可以交换成该股东所持有的上市公司股份的债 券品种;在我国可交换债的产生主要是为了解决上市公司大股东和中小股东 减持限售解禁股的问题,旨在通过这一手段为大小非提供融资途径,减少对股市的冲击,维护资本市场稳定。可交债和可转债最主要的区别有三点,一 是发行主体不同,二是发行目的不同,三是发行条件不同,除此之外还存在 担保方式、投资者类型等细微差别。

我国可交换债的发行情况。目前我国可交债市场共发行个券 246只,合计发行规模 3,213.09 亿元,存量方面,可交债市场存量规模 2,345 亿元,存量 只数 148 只,由于私募发行灵活性更高,可交债市场仍以私募 EB 为主,公 募 EB 的表现则较为平淡。发行人性质方面,从发行只数上看,民企居多, 国企偏少。从发行规模上看,国企高于民企;从发行规模的分布来看,私募 EB 小盘居多,公募 EB 的发行规模要高于私募 EB;从发行利率来看,公募 EB 要明显低于私募 EB,公募 EB 的发行利率在 0.5%~1.8%之间,而私募 EB 的票息多在 2%~10%之间。

可交换债的退出路径。目前已退市的可交债共 96 只,合计发行总额 763.80 亿元。从生命周期的结束轨迹来看,可交债一半以上均实现转股,有不到 2 成的可交债被发行人赎回,有 1 成不到的可交债被投资者回售,有 2 成以上 的可交债最终被还本付息,以纯债的方式“寿终正寝”。区分公募 EB 和私募 EB 来看,公募 EB 以赎回居多,转股比例较少,而私 募 EB 多以转股结束生命周期。

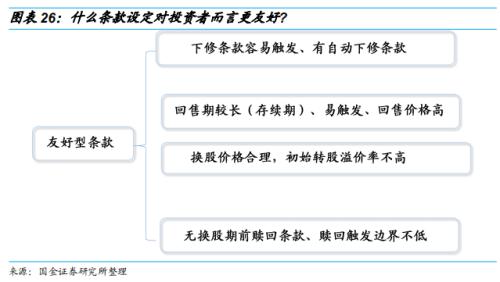

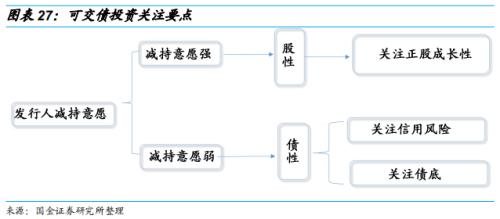

可交换债投资价值分析。1)从正股看中长期价值。正股是影响可交债价格走势的中长期变量。2)从条款看发行人意愿。意愿不可量化,除了同发行人沟通,条款的设定在一定能反映出发行人的“诚意”。换股条款重点关注 初始转股价的设定;回售条款重点关注回售期限、触发条件以及回售价格;赎回条款重点关注是否有换股期前赎回条款;修正条款可以重点关注下修条 款是否容易触发,是否设置自动下修。3)从债底看“底线”价值。债底是 可交债价格绝对的底,投资者可以通过债底或纯债溢价率等指标判断可交债 的安全边际。

可交换债的投资风险。1)可换股份不足的风险。可交债所换股份为股东存 量股并非新增,如果下修后可交换股票不足以换股,那么会存在可换股份不 足的风险。2)未能换股的风险。无法转股对投资者而言,收益将会低于预 期。3)提前赎回的风险。提前换股条款的设定是一个隐藏的“陷阱”,在一 定程度上限制了投资者收益。4)流动性风险。私募 EB 成交相对较少,流 动性不佳。5)信用风险。与可转债无违约案例不同,可交债市场发生过 3 起违约案例,对发行人的信用风险仍不可忽视。

风险提示:1)经济基本面变化、股市波动带来的风险;2)正股业绩不及预 期,股权质押风险等;3)私募可交债的流动性风险;4)发行人信用风险。

可交换债同可转债一样兼具股票和债券的双重优点,在股市低迷时,债性增强, 下有债底。在股市向好时,股性显现,因此相比其他固收类品种,可交债可以 分享股市上涨的红利,增厚组合收益。为了帮助投资者更好地理解可交换债这 一投资品种,我们推出可交换债专题报告,以供投资者参考。

一、 从三个维度厘清可交换债

1. 可交换债的定义

可交换公司债券(以下简称“可交换债”,Exchangeable Bond,EB)是指上市公司的股东依法发行,在一定期限内依据约定的条件可以交换成该股东所持有的上市公司股份的债券品种。根据发行方式的不同,可交换债可分为公募EB(大公募[1]和小公募[2])和私募EB(仅面向合格投资者非公开发行,对象不超过200人)。

可交换债券同转债一样,是一种内嵌标的股票看涨期权的金融衍生品,可交换债的持有人既可以选择持有债券到期,获取本息收益,也可以选择在约定时间内将可交换债转换为股票,享受股利分配或资本增值。转股权是债券持有者的权利,而非义务。

对发行人而言,可交换债是一种融资方式,也可能作为大股东减持的“利器”。

作为融资方式,由于可交换债内嵌标的股票的看涨期权,因此其票面利率低于同期限同评级的纯债,融资成本低。

作为减持利器,可交换债的转股价格可以高于当前股票的市场价格,能帮助发行人实现溢价减持,同时相比于股东直接在二级市场减持对股价造成的冲击,可交换债在换股期内逐步换股,可避免对股价的冲击。

另外,可交换债还具有股权激励、并购换股、市值管理等用途。

2. 可交债的产生背景及监管历程

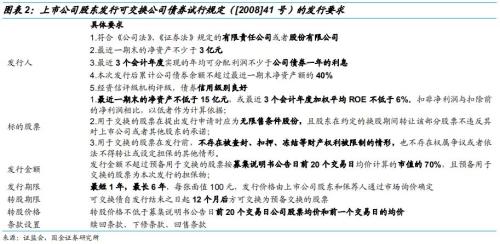

在我国,可交换债的产生主要是为了解决上市公司大股东和中小股东减持限售解禁股(俗称“大小非”)的问题,旨在通过这一手段为大小非提供融资途径,减少对股市的冲击,维护资本市场稳定。证监会借鉴国外成熟资本市场的经验,在可转债的基础上,于2008年10月17日发布《上市公司股东发行可交换公司债券试行规定》[3](以下简称“《试行规定》”),推出可交换债这一创新工具。

由于发行门槛较高,相关制度并不完善,《试行规定》推出后较长一段时间内并无可交换债成功发行。

2013年5月30日,深圳证券交易所发布了《关于中小企业可交换私募债券试点业务有关事项的通知》[4](深证上〔2013〕179号,以下简称“《通知》”),《通知》在深交所2012年5月23日发布的《中小企业私募债券试点业务指南》[5]的基础上针对可交换成上市公司股票的条款做了具体要求,《通知》对推动可交换债的发展起了重要作用。2013年10月14日,武汉福星生物药业有限公司成功发行了2.57亿元可交换私募债,期限1年,票面利率6.7%,成为我国首单可交换债。

2014年6月17日,上交所发布《可交换公司债券业务实施细则》[6](上证发〔2014〕41号),随后8月11日,深交所也发布《可交换公司债券业务实施细则》[7](深证上〔2014〕282号),两个实施细则的适用范围为公募EB。2014年12月10日,中国宝武钢铁集团有限公司成功发行了40亿元可交换债,成为国内首支公募EB。

2015年1月15日,证监会发布《公司债券发行与交易管理办法》[8](中国证券监督管理委员会令第113号),其中第十二条提到“上市公司、股票公开转让的非上市公众公司股东可以发行附可交换成上市公司或非上市公众公司股票条款的公司债券。”随后5月29日,沪深交所发布《非公开发行公司债券业务管理暂行办法》[9],将私募EB纳入监管体系,13年5月发布的《关于中小企业可交换私募债券试点业务有关事项的通知》被废止,可交换债的监管逐渐统一完善。

3. 可交债和可转债的区别

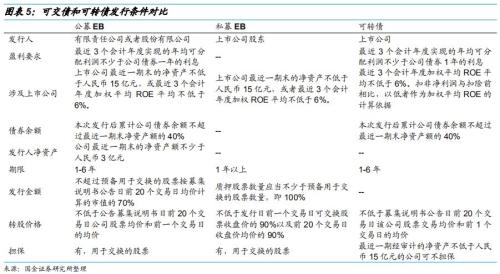

可交债和可转债最主要的区别有三点,一是发行主体不同,可交债的发行主体是上市公司的股东,交换的是股东存量股票,换股并不稀释股本,而可转债的发行主体是上市公司,转换的是新增股票,换股会稀释股本。二是发行目的不同,可转债的发行主体是上市公司,上市公司发行转债的诉求多为股权融资,促转股动力较强。而可交债的发行主体是上市公司股东,其发行交债的诉求既可能是减持也可能是低成本融资,如果股东减持动力不足,投资人最终可能并不能完成换股,仅能获得较低的利率补偿。

三是发行条件不同,可转债的发行条件依据《上市公司证券发行管理办法》[10]的规定,可交债依据《上市公司股东发行可交换公司债券试行规定》和《非公开发行公司债券业务管理暂行办法》的规定,公募EB和私募EB的发行条件也存在一定差异。

[1] 面向公众和合格投资者。

[2] 仅面向合格投资者

二、我国可交换债的发展现状

1. 发行情况

从2013年发行了第一支可交债——13福星债之后,截止目前可交债市场共发行个券246只,其中公募EB20只,私募EB226只,合计发行规模3,213.09亿元,其中私募EB发行了2,206.39亿元,公募EB发行1,006.7亿元,公募EB的发行速度远不及私募EB。

存量方面,目前可交债市场存量规模2,345亿元,存量只数148只,其中私募EB133只,存量规模1,423.2亿元,公募EB15只,存量规模926.7亿元。由于私募发行灵活性更高,可交债市场仍以私募EB为主,特别是16年之后,私募EB发行量剧增,而公募EB的表现则较为平淡。

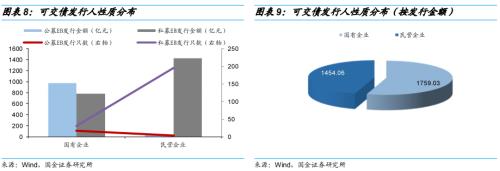

发行人性质方面,从发行只数上看,民企居多,国企偏少,且民企多以私募形式发行。从13年至今,民企共发行可交债198只,其中公募EB3只,私募EB195只;国企共发行可交债48只,其中公募EB17只,私募EB48只。

从发行规模上看,国企高于民企,国企共发行1,759.03亿元,其中公募976.7亿元,私募782.33亿元。民企共发行1,454.06亿元,其中公募30亿元,私募1424.06亿元。

从发行规模的分布来看,私募EB小盘居多,10亿元以下的个券占比为78%,10亿元以上的占比为22%,公募EB的发行规模要高于私募EB,10亿元以下的占比仅为25%。发行规模的大小主要受到发行人负债率、发行人持股市值、可交换债换股后,发行人是否会散失对标的公司控制权等几个因素的影响。

从发行利率来看,公募EB要明显低于私募EB,公募EB的发行利率在0.5%~1.8%之间,相比于纯债融资成本更低。而私募EB的票息多在2%~10%之间,利率设定更加优惠,相比于券商的股权质押融资成本更低。

从发行期限来看,公募EB在3-6年之间,多数为3年和5年。私募EB在1-6年之间,以3年居多,占比达65%。

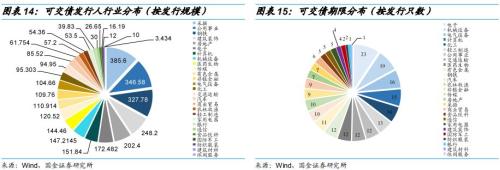

从行业维度看,分布较为分散,共有27个申万一级行业公司的大股东发行了可交债,其中采掘、公用事业、钢铁三个行业可交债发行规模最大,截至目前合计发行规模分别为385.60亿元、346.58亿元和327.78亿元,占可交债发行总额的比重分别为12.00%、10.79%和10.20%,三个行业合计发行规模占比达33%;电子、机械设备和电气设备三个行业可交债发行只数较多,合计发行只数分别为23只、29只和16只,三个行业合计发行只数占可交债总发行只数的比例为23.58%。

2. 投资者结构

根据上交所公布的19年6月的可交债持有人数据,可以看到一般法人、保险和基金是可交债的主要配置机构。一般法人的托管量为599.99亿元,保险机构为181.94亿元,基金为154.99亿元。各类基金中债券型基金是公募EB的主要投资者,而对于私募EB来说,由于流动性不佳,公募机构配置较少,多被私募基金和基金专户所持有,券商自营和券商资管由于风险偏好较高,也会配置一部分私募EB。

3. 条款情况

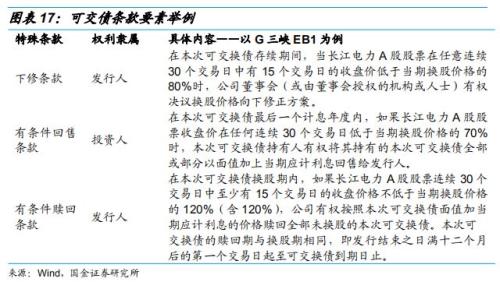

修正条款、赎回条款、回售条款是可交债存续期内投资者和发行人博弈的依据。

修正条款:下修条款是指发行人有权在一定条件下下修换股价格该条款赋予发行人在股价难以转股减持时将转股价进行下修,或当发行人面临回售压力时。但可交债下修存在一个风险——下修后可交换股票是否充足,《上市公司股东发行可交换公司债券试行规定》第五条规定,若调整或修正交换价格,将造成预备用于交换的股票数量少于未偿还可交换公司债券全部换股所需股票的,公司必须事先补充提供预备用于交换的股票,并就该等股票设定担保,办理相关登记手续。

赎回条款:与转债类似,赎回条款的设定也是为了敦促可交债持有人转股。一般而言赎回期限同换股期限,也有一些私募EB的赎回期限是整个存续期。

回售条款:保护投资者权利的条款,它可以使得投资者在股价长期低迷时通过回售来降低损失,回售条款的保护程度要看触发条件的设定、回售期、回售价格等,回售条款的设定能在一定程度上反映出发行人的态度。

我们对所有已发行的可交债的相关条款设定作了详细的整理。

3.1 特别修正条款

已发行的公募、私募可交债共246只,其中没有设定下修条款的有30只,占比为12%,这29只无下修条款的可交债中公募EB3只,分别为14宝钢EB、15国资EB和17宝武EB,私募EB27只,有216只公募、私募可交债设定了下修条款。

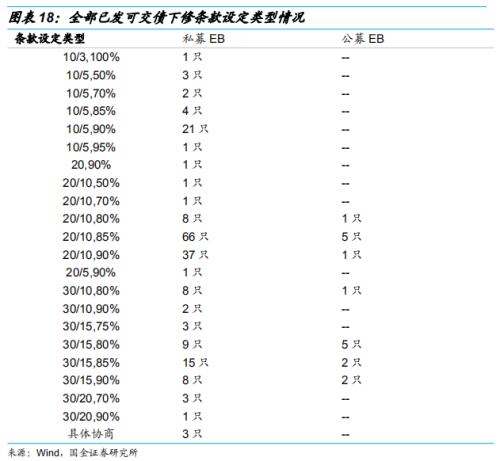

下修条款的设定类型比较多,有21种,其中最主流的设置是20/10,85%和20/10,90%这两类,即在换股期内,当标的股票在任意连续20交易日中至少10个交易日的收盘价低于当期换股价格的85%时/20交易日中至少10个交易日的收盘价低于当期换股价格的85%时,发行人董事会有权决定是否向下修正换股价格。公募EB最喜欢设定的类型是20/10,85%和30/15,80%;私募EB最喜欢设定的类型是20/10,85%。

值得说明的是,有两只私募EB不仅设置了下修条款还设置了上修条款,分别是17国轩E2和17国轩E4,上修条款的设定类型为30/15,120%,即在换股期前,当标的股票在任意连续30个交易日中有15个交易日的收盘价高于当期换股价格的120%时,公司执行董事(或执行董事授权人士)有权决定换股价格是否向上修正。另外还有三只私募EB并没有设定具体的触发条件,而是由公司股东会授权公司执行董事根据市场和公司具体情况与承销商协商确定。

从条款的设定类型来,最友好的诸如10/3,100%(17鹰高E1)、10/5,95%(17华西EB)、20/5,90%(17新华EB);最“不友好”的设定类型如10/5,50%(16星星01、16星星02、16星星03)、20/10,50%(17同正EB)、30/20,70%(15大族01、16三一EB和三一02EB)。

3.2 回售条款

回售条款的设定在一定程度上能反映出发行人的态度。我们对所有已发行的可交债的回售条款触发条件的设定、回售期、回售价格做了详细的整理。

已发行的246只可交债中,未设置回售条款的有67只,占比达27%,其中公募EB有3只,私募EB有64只。这一点和可转债有一定区别,可转债中除了银行转债一般都会设定回售条款来保护投资者的权益,回售期一般都为在最后两个计息年度内。

回售条款因触发条件的设定、回售期、回售价格等不同类型较多。典型的诸如:在可交债存续期最后3个月内,当标的股票在任意连续20个交易日中至少10个交易日的收盘价低于当期换股价格的80%时,债券持有人有权将其持有的可交换公司债券全部或部分按照债券面值的一定比例回售给发行人。

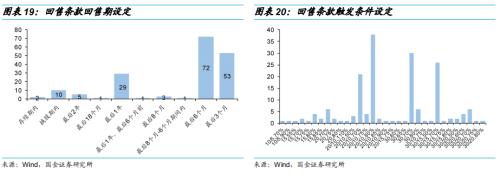

分开来看,可交债回售期的设定类型有10种,分别是存续期内、换股期内、最后2年、最后1年、最后1年内且最后6个月之前、最后18个月、最后8个月、最后8个月至6个月期间内、最后6个月、最后3个月。从对投资者的保护程度来看,回售期设定为存续期内对投资者的保护程度最强,最后3个月的设定保护相对较弱。从分布来看,回售期多数设定为最后6个月,占比达41%,其次为最后3个月的设定,占比达30%。

从回售条款的触发条件来看,设定类型较多共有32中,较为主流的设定形式为——20/10,80%、30,70%、30/15,70%几类。

特别的,15赛纳E1和15赛纳E2的条款设定较为独特,其设定为:在可交债发行结束之日起满12个月至第14个月期间,可交债持有人有权要求将其持有的可交换公司债券全部按面值加上当期按中国人民银行公布的活期利率计算的债券利息回售给公司。该回售条款并未设定触发条件,给予了投资者比较自由的行权空间。

除此之外,18中泰E1的回售条款也很少见——在进入换股期的12个月内,若标的股票价格从未触及“累计20个交易日的收盘价高于初始换股价格的120%”的情形,则债券持有人有权将其持有的全部或部分可交换债券按照回售价格回售给发行人,这种条款的设定对发行人而言是较为有利的。

3.3 赎回条款

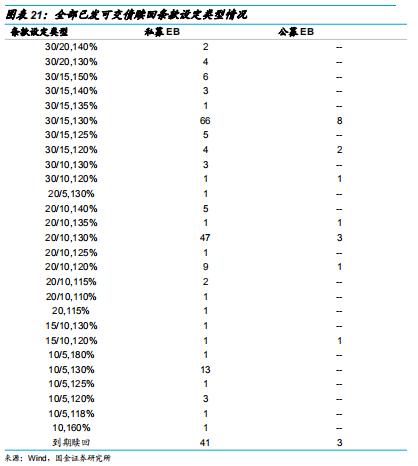

已发行的246只可交债中,未设定有条件赎回条款的有44只,占比为17.89%,未设赎回条款的可交债中,公募EB有3只,分别为14宝钢EB、15国资EB和17宝武EB,私募EB有41只,有202只公募、私募可交债设定了有条件赎回条款。

有条件赎回条款的设定类型比较多,有27种,其中最主流的设置是30/15,130%和20/10,130%这两种,即在换股期内,当标的股票在任意连续30交易日中至少15个交易日的收盘价不低于当期换股价格的130%时/20交易日中至少10个交易日的收盘价不低于当期换股价格的130%时,发行人董事会有权在约定的交易日内决定是否按照面值或面值一定比例向投资者赎回债券。公募EB最喜欢设定的类型是30/15,130%;私募EB最喜欢设定的类型是30/15,130%和20/10,130%。

特别的,有23只可交债不仅设置了有条件赎回条款还设置了换股期前的赎回条款,其中私募EB22只,公募EB1只(15天集EB)。典型条款如:进入换股期前30个交易日,如果标的股票在任意连续20个建议日中至少10个交易日的收盘价格不低于当期换股的130%时,发行人有权决定按照债券票面价格107%的价格赎回全部或部分未换股的可交换债;

换股前赎回条款值得投资者关注,该条款赋予了发行人在股价超过一定价格后,可以赎回交换债的权利,对投资人有利但对投资者而言相当于一个敲出障碍期权[12],当标的股票涨势较好时,对投资者不利。

从条款的设定类型来,最友好的诸如10/5,180%(16中超E1)、10,160%(15光韵达)、30/15,150%(15九洲债)等;相对不算“友好”的设定类型如20/10,110%(16体EB01)、20,115%(16体EB02)等。

4. 退出路径

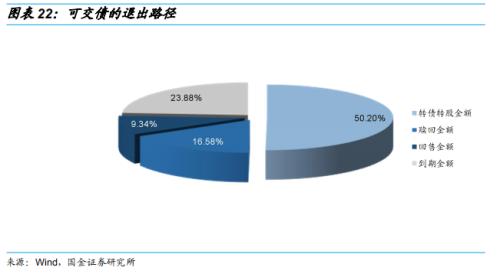

目前已退市的可交债共96只[13],发行总额763.80亿元,其中转股金额367.38亿元,占比50.20%,赎回金额121.32亿元,占比16.58%,回售金额68.38元,占比9.34%,到期金额174.79亿元,占比23.88%。

从生命周期的结束轨迹来看,可交债一半以上均实现转股,有36只转股比例为100%,即投资人全部换股,发行人全部减持,有7只转股比例在90%以上,有38只转股比例为0;有不到2成的可交债被发行人赎回,其中13只赎回比例为100%,2只赎回比例在70%以上;有1成不到的可交债被投资者回售,2只回售比例为100%,6只回售比例在50%以上;有2成以上的可交债最终被还本付息,以纯债的方式“寿终正寝”。其中10只到期比例为100%,8只到期比例在50%以上。

与可交债不同,我们发现存续期转股是转债最主要的退出方式,这反映出转债发行人通常具有较强的促转股意愿,90%的转债转股比例都在95%以上,转债转股是大概率事件。造成这种差异的原因之一是两者发行目的不同。

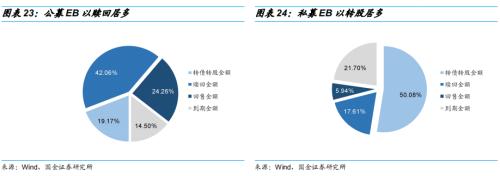

区分公募EB和私募EB来看,目前退市的公募EB共有5只,分别是17桐昆EB、16以岭EB、15天集EB、15清控EB和14宝钢EB,这5只公募EB合计发行规模281.84亿元,其中转股金额54.04亿元,占比19.17%,赎回金额118.56亿元,占比42.06%,回售金额68.38元,占比24.26%,到期金额40.86亿元,占比14.50%。

可见公募EB以赎回居多,转股比例较少,仅17桐昆EB转股比例为93.80%,14宝钢EB转股比例为38.90%,其他标的转股比例不足0.1%。

而私募EB多以转股结束生命周期,目前退市的私募EB共91只,合计发行规模683.80亿元,其中转股金额342.44亿元,占比50.08%,赎回金额120.41亿元,占比17.61%,回售金额40.65元,占比5.94%,到期金额148.39亿元,占比21.70%。可见私募EB转股居多,转股比例为100%的有36只。

[11] 发行期限非整数年,不足2年的我们按1年分类。

[12] 敲出期权即,当标的资产价格达到一个特定障碍水平时,期权自动作废,称具有这一特征的期权为敲出障碍期权(即敲出期权)。

[13] 有7只可交债,由于披露信息不足,未能获取具体的转股、回售及赎回金额的情况,分别是17永强E1、16卓越EB、16中基E1、15久其科投EB、16配投02、18道森EB、17双鸽EB。

三、可交换债投资价值分析

1. 从正股看中长期价值

同可转债一样,在可交债的投资中,正股是影响可交债价格走势的中长期变量,可交债的价格和其正股的走势息息相关,很大程度上,买入可交债的逻辑通常是看好正股,正股上涨带动平价抬升从而促进可交债价格上涨,正股价格上涨,投资人换股后的收益更大。

同可转债一样,可交债的常用分析指标有转换比例、平价、转股溢价率、债底、纯债溢价率、到期收益率(以下简称“YTM”)等。其中衡量可交债股性的指标有转换比例、平价、转股溢价、转股溢价率;衡量可交债债性的指标有债底、纯债溢价、纯债溢价率、到期收益率(以下简称“YTM”),各项指标的具体含义如下表列示。

在所有分析指标中,转股溢价率不容忽视,一方面转股溢价率是衡量可交债股性最重要的指标之一,由于存在转股套利机会,通常情况下,转股溢价率大于零。另一方面,初始转股溢价率的设定在一定程度上反映出发行人的减持意愿,如果初始转股溢价率较高,发行人的减持意愿相对较弱,反之亦然。

2. 从条款看发行人意愿

前面提到,可转债和可交债的发行目的不同,可转债的发行主体是上市公司,促转股动力较强,从这个角度来说,发行人和投资者的诉求是一致的。而可交债的发行诉求既可能是减持也可能是低成本融资,而投资人的诉求是换股,因此发行人和投资人的诉求存在分歧,对于投资人来说信息不对称,如果股东减持动力不足,投资人最终可能并不能完成换股,仅能获得较低的利率补偿。

因此发行人意愿就成为可交债价值分析的一个重要因素,意愿不可量化,除了同发行人沟通,条款的设定在一定能反映出发行人的“诚意”。

可交债,特别是私募可交债的条款设置较为灵活,在投资分析中我们重点关注换股条款、回售条款、赎回条款和下修条款。换股条款中我们重点关注初始转股价的设定,衡量的指标是初始换股溢价率[14],如果该指标过高,在一定程度上反映出其减持意愿不强。

回售条款中我们重点关注回售期限、触发条件以及回售价格。比较友好的条款设定如16山田01设定的——“在可交债换股期内,如果标的股票在任何连续20个交易日中至少10个交易日的收盘价格低于当期换股价的80%时,债券持有人有权按面值的112%(含应计利息)回售给发行人”。从该例子来看,回售期较长,在换股期内;回售的触发边界不苛刻;回售价格较高,为112元。

而不友好的回售条款长哪样?如17同正EB设定的——在可交债最后3个月内,当标的股票在任意连续30个交易日中至少20个交易日的收盘价低于当期换股价格的50%时,债券持有人有权按照债券面值加应计利息回售给发行人。从该例子来看,回售期很短,只有最后3个月;回售的触发边界很苛刻,30个交易日里要有20个交易日低于50%;回售价格较平,按应计利息。这类条款基本形同虚设,对投资者的保护较差。

赎回条款中,我们重点关注是否有换股期前赎回条款。如13福星债约定“在本期私募债券进入换股期前15个交易日至前6个交易日中至少有5个交易日的收盘价不低于初始换股价格的120%时,发行人董事会有权在进入换股期前5个交易日内决定按照债券面值的105%(含应计利息)赎回全部或部分本期私募债券。”这种条款的设定其实是一个隐藏的“陷阱”,在一定程度上限制了投资者收益,投资者的减持意愿“不单纯”。

修正条款中,我们重点关注下修条款是否容易触发,是否设置自动下修。如17国轩E3中约定“进入换股期前10个交易日3中,如果至少有5个交易日的标的股票收盘价低于当期换股价格的90%时,可交换公司债券的当期换股价格将自动向下修正,修正后的换股价格不超过触发本期债券自动向下修正条件之日前20个交易日收盘价均价和前1日收盘价中孰高者,且不超过当期换股价格。”这种条款的设定对投资者来说较为友好,也体现出发行人的一定诚意。

3. 从债底看“底线”价值

债底是可交债价格绝对的底,投资者可以通过债底或纯债溢价率等指标判断可交债的安全边际。作为价格的组成部分,债底价格(利率水平的波动)的涨跌会影响可交债价格的波动,但这并不是主要影响变量。对于偏股型可交债,债底波动对其影响有限,但利率水平的提升会提高机会成本,降低可交债的投资性价比。目前市场存量的公募EB共15只,债底价格均在90元以上,最高的为18中原EB,债底为106.41元,最低的为G三峡EB1,债底为92.14元。

4. 从五个方面看投资风险

4.1 可换股份不足的风险

可交债所换股份为股东存量股并非新增,如果下修后可交换股票不足以换股,那么会存在可换股份不足的风险,《上市公司股东发行可交换公司债券试行规定》第五条规定,若调整或修正交换价格,将造成预备用于交换的股票数量少于未偿还可交换公司债券全部换股所需股票的,公司必须事先补充提供预备用于交换的股票,并就该等股票设定担保,办理相关登记手续。

4.2 未能换股的风险

前面我们统计过有38只转股比例为0,这意味着这38只可交债的投资者无人换股,投资者投资可交债的诉求多为换股,博弈更高的收益,并非期待还本付息将其看作纯债,若最终无法转股,对于投资者而言,收益将会低于预期。另外未能换股多处于股价下跌时,这时发行人质押的股票市值也缩水,对债券本息的保护程度有所下降。

4.3 提前赎回的风险

对于设有换股期前赎回条款的可交债,若标的股票的股价在换股期前大幅上涨触发赎回,投资者会较为被动,损失较高的潜在收益。提前换股条款的设定其实是一个隐藏的“陷阱”,在一定程度上限制了投资者收益,投资者的减持意愿“不单纯”。

4.4 流动性风险

私募EB可以在沪深交易所固收平台以及私募报价系统上进行转让,私募EB成交相对较少,流动性不佳。如果正股股价长期走势低迷,投资人不能获得转股带来的收益,由于流动性差很难脱手,最终只能获得低于预期的收益。

4.5 信用风险

与可转债0违约不同,可交债市场发生过3起违约案例,因此对于发行人的信用风险仍不可忽视,2018年10月8日,深圳市飞马国际供应链股份有限公司发布公告称,其控股股东飞马投资控股有限公司此前发行的两期非公开发行可交换公司债券,未能如期偿付应付利息及相关回售款项,共涉及金额8.15亿元,公司及其控股股东拟通过处置资产等方式为公司债兑付筹集资金。飞马可交债成为国内首只构成实质性违约的可交换债。

随后11月28日,佛山市中基投资有限公司公告披露,“因中基投资已基本丧失正常融资功能,目前资金周转困难,流动性紧张,截至2018年11月28日,未能按照约定足额偿付“16中基E1”债券利息及本金约1.6亿元,构成违约。

同一日深圳市一体投资控股集团有限公司受托管理人公告披露,“由于公司主营业务发展缓慢、资金短缺,无法于2018年11月27日按时支付“16体EB01”2018年度利息,构成实质性违约。

5. 总结

可交债同可转债一样具有“进可攻,退可守”的特点,因此相比于其他固收类品种,可交债是增厚组合收益的法宝,在可交债的投资中,正股是影响其价格走势的重要变量,也是决定能否换股的重要因素之一。其次与可转债促转股的发行目的不同,可交债的发行诉求既可能是减持也可能是低成本融资,对于投资人来说如果股东减持动力不足,最终不能完成换股,收益往往低于预期,因此发行人意愿就成为可交债投资分析中一个重要因素,意愿不可量化,除了同发行人沟通,条款的设定在一定能反映出发行人的“诚意”,值得投资者重点关注。最后与可转债无违约案例不同,可交债市场发生过违约,因此信用分析不可忽视。

[14] 也可以看平价水平,如果平价水平过低,发行人减持意愿不强。

四、风险提示

1、经济基本面变化、股市波动带来的风险;

2、正股业绩不及预期,股权质押风险等;

3、私募可交债的流动性风险;

4、发行人信用风险。

注:本文有删减修改

来源:快三和值2同号码稳赚办法

上一篇:pk10计划app ios 下一篇:大发快3一分一期

最新文章